Die wichtigsten Fakten in Kürze

Die Berufsunfähigkeitsversicherung ist unverzichtbar für alle, die von Ihrem Einkommen leben. Denn ein Unfall oder eine schwere Krankheit können große finanzielle Probleme bringen.

- Jeder vierte Arbeitnehmer wird im Laufe seines Berufslebens teilweise oder vollständig berufsunfähig.

- Die staatliche Versorgung sieht lediglich eine Erwerbsminderungsrente für diejenigen vor, die außerstande sind, irgendeinen Job (unabhängig von der persönlichen Ausbildung und des tatsächlichen Berufs) auszuüben.

- Aktuell beziehen ca. 1,8 Mio. Menschen in Deutschland eine Erwerbsminderungsrente und die durchschnittliche Höhe liegt mit 933 € vor Steuern unter dem Grundsicherungsniveau.*

- Im Jahr 2022 haben 338.014 Personen einen Antrag auf die staatliche Erwerbsminderungsrente gestellt, wovon 145.251 Anträge abgelehnt wurden.*

- Berufseinsteiger haben in den ersten 5 Berufsjahren keinen Anspruch auf eine staatliche Leistung, da die allgemeine Wartezeit noch nicht erfüllt ist.

* Quelle: Deutsche Rentenversicherung

Diese Zahlen unterstreichen die Wichtigkeit einer privaten Berufsunfähigkeitsversicherung. Sie deckt ein existenzbedrohendes Risiko ab und ist neben der Privathaftpflicht die wichtigste Absicherung zur Sicherung des Einkommens und des Lebensstandards.

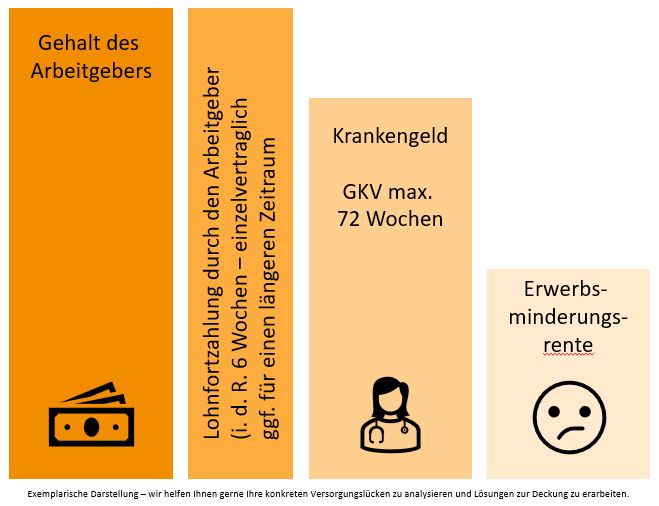

Das nachfolgende Beispiel zeigt einen klassischen Verlauf, wenn man seinen Beruf aus gesundheitlichen Gründen nicht mehr ausüben kann.

- In der ersten Stufe beträgt die Lohnfortzahlung durch den Arbeitgeber 100%.

- In der zweiten Stufe greift das Krankengeld der gesetzlichen Krankenversicherung, durch das ca. 75% des Nettoeinkommens (bis max. 3.622 €) abgesichert sind.

- Bei privat krankenversicherten Arbeitnehmern greift das individuell vereinbarte Krankengeld in dieser Stufe.

- In der dritten Stufe erfolgt dann die Prüfung der Deutschen rentenversicherung, ob Anspruch auf eine teilweise oder volle Erwerbsminderungsrente besteht. Die Hürden für den Erhalt sind hoch und die volle Erwerbsminderungrente beträgt maximal ca. 30% Ihres Bruttoeinkommens.

- Eine private Berufsunfähigkeitsversicherung ist eine sinnvolle Ergänzung, um diese Versorgungslücke zu schließen und den Lebensunterhalt zu sichern. Sie leistet bereits, wenn man seinen tatsächlich ausgeübten Beruf zu mindestens 50% für mindestens 6 Monate nicht ausüben kann.

Beratungswochen beim Conti Versicherungsdienst

Für einen detaillierten Einblick in das Thema und die Vorteile unserer Sondertarife bieten wir Ihnen folgende Webinartermine:

Donnerstag 26.06.2025 – 14 bis 15 Uhr

Freitag 27.06.2025 – 10 bis 11 Uhr

Dienstag 01.07.2025 – 9 bis 10 Uhr

Donnerstag 03.07.2025 – 10 bis 11 Uhr (Englisch)

Zusätzlich stehen wir Ihnen natürlich darüber hinaus für individuelle Beratungen und eine Analyse Ihrer persönlichen Versorgungssituation zur Verfügung.

Exklusive Sondertarife für Mitarbeitende von Continental / Aumovio / Vitesco und deren direkten Familienangehörigen

Wir bieten Ihnen vier durch uns verhandelte Gruppenverträge mit den folgenden Produktpartnern, aus denen wir bei jeder Anfrage den individuell passenden Versicherungsschutz für Sie ermittelt:

Folgende exklusive Vorteile stehen Ihnen hierdurch zur Verfügung:

- Sondertarife mit vereinfachter Gesundheitsprüfung, so dass in den überwiegenden Fällen ein unkomplizierter Versicherungsschutz möglich ist.

- Keine Abfrage von risikoorientierten Hobbys, so dass diese automatisch ohne Einschränkungen und ohne Mehrkosten mitversichert sind.

- Vorsorgeprodukte, die durch uns geprüft und von unabhängigen Ratingunternehmen mehrfach mit sehr guten Ergebnissen getestet wurden.

- Faire und bedarfsgerechte Beratung durch Ihre Kolleg:innen vom Conti Versicherungsdienst.

- Unterstützung bei späteren Leistungsfragen – wir vertreten hierbei Ihre Interessen gegenüber den Versicherern bestmöglich.

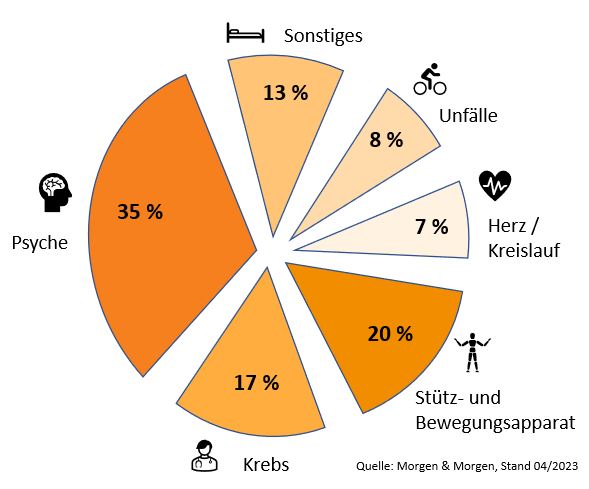

Ursachen die zu einer Berufsunfähigkeit führen können:

Absicherungsbeispiel Berufseinsteiger „Duale Studenten – Maschinenbau“

Versicherte Berufsunfähigkeitsrente 1.000 € monatlich

Versicherungsdauer bis zum 67. Lebensjahr

Monatlich zu zahlender Beitrag 23,70 €

Absicherungsbeispiel Entwicklungsingenieur(in) 30 Jahre

Bachelorabschluss Fachuniversität

90% kaufmännisch / aufsichtführend Tätig + 10% körperlich

10% Reiseanteil

Nichtraucher(in)

Versicherte Berufsunfähigkeitsrente 2.000 € monatlich

Versicherungsdauer bis zum 67. Lebensjahr

Monatlich zu zahlender Beitrag 55,40 €

Versicherungsdauer bis zum 65. Lebensjahr

Monatlich zu zahlender Beitrag 48,40 €

Versicherungsdauer bis zum 63. Lebensjahr

Monatlich zu zahlender Beitrag 43,10 €

Absicherungsbeispiel Abteilungsleiter(in) 40 Jahre

Diplom- / Masterabschluss Universität

100% kaufmännisch / aufsichtführend Tätig

10% Reiseanteil

Personalverantwortung für 10 Personen

Nichtraucher(in)

Versicherte Berufsunfähigkeitsrente 2.500 € monatlich

Versicherungsdauer bis zum 67. Lebensjahr

Monatlich zu zahlender Beitrag 98,78 €

Versicherungsdauer bis zum 65. Lebensjahr

Monatlich zu zahlender Beitrag 82,90 €

Versicherungsdauer bis zum 63. Lebensjahr

Monatlich zu zahlender Beitrag 69,70 €